Pauschale Gewinnermittlung: Nach wie vor eine interessante Option

Zu den Privilegien land- und forstwirtschaftlicher Betriebe gehört trotz einiger Änderungen die Möglichkeit, den steuerlichen Gewinn einfach nach Durchschnittssätzen zu ermitteln.

Besondere Betriebsrisiken erfordern besondere Regeln – auch im Steuerrecht. Zum Ausgleich der hohen Abhängigkeit vom Wetter billigt der Gesetzgeber darum kleineren landwirtschaftlichen Betrieben zu, ihren Gewinn nach Paragraph 13a des Einkommensteuergesetzes vereinfacht zu ermitteln. Damit erspart er ihnen die tatsächliche Gewinnermittlung. Den Vorteil können Landwirte in Anspruch nehmen, deren selbst bewirtschaftete Flächen höchstens 20 Hektar umfassen. In Deutschland waren das 2022 etwa 40 Prozent der rund 256.000 Höfe. Veredelungsbetriebe dürfen zusätzlich maximal 50 Vieheinheiten halten, bei Forstflächen liegt die Grenze bei 50 Hektar.

Wie hoch ist der 13a-Gewinn?

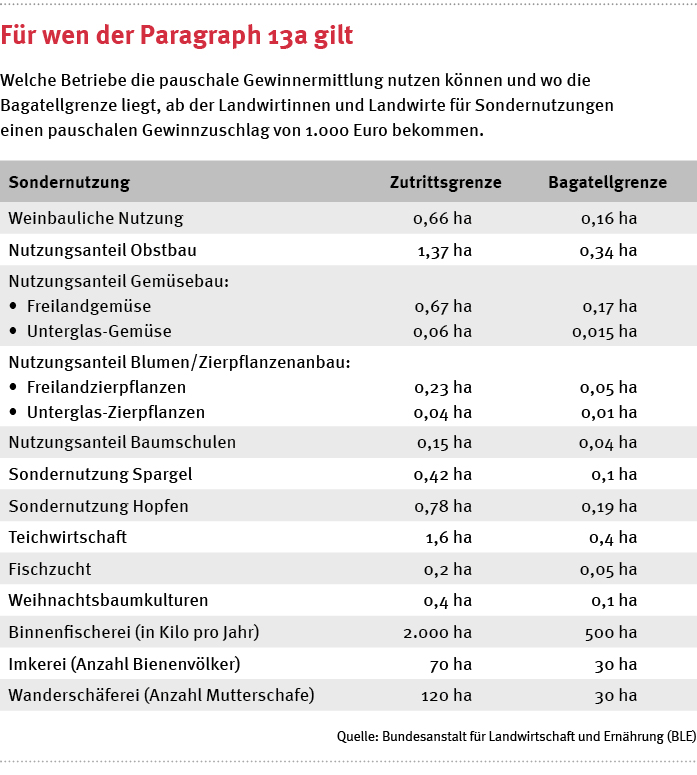

Als Gewinn wird nach 13a ein fester Grundbetrag von 350 Euro je Hektar angesetzt. Werden in dem Betrieb Tiere gehalten, wird das durch einen Zuschlag von 300 Euro für diejenigen Vieheinheiten berücksichtigt, die über 25 hinausgehen. Auch für Sondernutzungen oberhalb der Bagatellgrenze sind Steuern fällig. Für jede Sondernutzung wird ein Zuschlag von 1.000 Euro angesetzt. „Gehört ein Wald zum Hof, muss der 13a-Landwirt seinen Forstgewinn in einer gesonderten Einnahmen-Überschuss-Rechnung ermitteln“, weiß Lena Hierstetter, Steuerberaterin bei Ecovis in Augsburg.

Weitere zu versteuernde Gewinne

Daneben sind weitere zuschlagspflichtige Gewinne zu versteuern, beispielsweise beim Verkauf von Grund und Boden oder Lieferrechten. Auch Gewinne aus einem Verkauf oder einer Entnahme von Wirtschaftsgütern des übrigen Anlagevermögens und von einzelnen Tieren sind zuschlagspflichtig, wenn der Landwirt dafür mehr als 15.000 Euro erhält. „Zu den steuerpflichtigen Sondergewinnen gehören zudem Entschädigungen, etwa aus Versicherungsleistungen“, sagt Hierstetter. Erzielt der Hof Einnahmen aus einer landwirtschaftsnahen gewerblichen Betätigung, die aber innerhalb der Drittelumsatzgrenze (absolut 51.500 Euro) liegt, sind die Gewinne daraus pauschal mit 40 Prozent der Einnahmen aus diesen Tätigkeiten zu versteuern. Dazu zählen unter anderem Einnahmen aus

- dem Verkauf von eigenen Produkten der zweiten Be- und Verarbeitungsstufe,

- dem Absatz von Speisen und Getränken in engem Zusammenhang mit dem Ausschank eigenerzeugter Getränke,

- dem Erbringen von Dienstleistungen an Dritte ohne Verwendung eigener Erzeugnisse oder eigener Maschinen,

- der Beherbergung von Fremden oder

- der Pensionspferdehaltung.

Neben dem Grundbetrag sind dann noch die Betriebseinnahmen aus Vermietung und Verpachtung von Grundstücken und Gebäuden sowie betriebliche Kapitaleinkünfte zu versteuern. Denn wie für alle Sondergewinne ist stets eine vereinfachte Einnahmen- Überschuss-Rechnung zu erstellen, also unter Ansatz der Einnahmen nach ihrem Zuflusszeitpunkt und nur reduziert um die aufgelisteten Betriebsausgabenpauschalen. „Alle weiteren Betriebsausgaben, zum Beispiel bezahlte Grundstückspachten und betriebliche Zinsen, sind mit den Durchschnittssätzen abgegolten“, erklärt Hierstetter.

Grenzen bei Sondernutzung

Bei Sondernutzungen gibt es eine Zutritts- und eine Bagatellgrenze. Überschreitet der Betriebsinhaber eine Zutrittsgrenze, fällt die Gewinnermittlung nach 13a für ihn insgesamt flach. Wer einen Betrieb neu eröffnet, zum Beispiel durch Hofübergabe oder Anpachtung, muss zu Beginn des ersten Wirtschaftsjahres prüfen, ob er die vereinfachte Gewinnermittlung anwenden darf. Überschreitet er später die Grenzen, ist die 13a-Berechtigung für ihn jedoch erst dann verloren, wenn das Finanzamt ihm dies mitgeteilt hat. „Sollte ausnahmsweise der Pauschalgewinn zu hoch sein, hat der Landwirt das Recht, sich aus der Besteuerung nach Paragraph 13a durch Option zu verabschieden. Dann kann er beispielsweise echte Verluste steuerlich berücksichtigen“, sagt Ecovis-Expertin Hierstetter, „allerdings sollte sich der Landwirt die Entscheidung gut überlegen, denn die Option zur Regelbesteuerung gilt für vier Jahre.“