E-Rechnung

Stand: 08.04.2024

Mit der Einführung der verpflichtenden Ausstellung der neuen elektronischen Rechnung (E-Rechnung) hat die Ampel-Regierung ein im Koalitionsvertrag 2021 formuliertes Ziel erfüllt.

Die E-Rechnung soll außerdem den Weg für das voraussichtlich ab 2028 unionsrechtlich zwingend vorgesehene transaktionsbezogene Meldesystems ebnen. Das heißt aufgrund einer Verpflichtung der Europäischen Union muss Deutschland ein umfassendes Meldesystem für innergemeinschaftliche Umsätze im B2B-Bereich einführen. In diesem Zusammenhang wird die E-Rechnung verpflichtend.

Die gesetzliche Umsetzung der E-Rechnung erfolgte im Wachstumschancengesetz.

Die wesentlichen Fakten sind:

- Ab 2025 muss jeder Unternehmer* E-Rechnungen empfangen und verarbeiten können

- Ab 2025 müssen Unternehmer* für bestimmte Ausgangsumsätze E-Rechnungen ausstellen. Um den Wechsel zur E-Rechnung zu erleichtern, bestehen Übergangsregelungen.

Welche Unternehmer betroffen sind, können Sie den nachfolgenden Übersichten entnehmen.

Übergangsreglungen zur Ausstellungspflicht*

| bis einschließlich 2026 | 2027 |

| Papier- & PDF-Rechnung zulässig | Papier- und PDF-Rechnungen zulässig für Unternehmer mit einem Umsatz (i.S.d. § 19 Abs. 3 UStG) von nicht mehr als 800.000 Euro im vorangegangenen Kalenderjahr |

FAQ

- Welche Pflicht wurde eingeführt?

- Was ist die E-Rechnung

- Ist eine E-Rechnung ohne weiteres lesbar?

- Wer ist betroffen?

- Gibt es Übergangsregelungen?

- Gibt es Ausnahmen von der Pflicht zur Ausstellung der E-Rechnung?

- Was kommt nach der Einführung der E-Rechnung?

Welche Pflicht wurde eingeführt?

Für bestimmte Umsätze ist verpflichtend eine E-Rechnung auszustellen. Wird gegen die Pflicht verstoßen, liegt eine Ordnungswidrigkeit vor. Außerdem wird der Leistungsempfänger keinen Vorsteuerabzug erhalten. Denn ihm liegt in diesem Fall keine ordnungsgemäße Rechnung vor.

Was ist die E-Rechnung

Als E-Rechnung gelten grundsätzlich nur Rechnungen, die der europäischen Norm EN 16931 entsprechen. Vereinfacht ausgedrückt ist dies ein besonderer XML-Datensatz. In Deutschland erfüllen die Anforderungen unter anderem der XStandard oder das ZUGFeRD-Format ab Version 2.0.1.

Zusätzlich können sich Rechnungsaussteller und Rechnungsempfänger gemeinsam auf die Verwendung eines anderen strukturierten elektronischen Formats einigen. Dies ist insbesondere für Unternehmen interessant, welche bereits heute einen vollautomatisierten Datenaustausch wie beispielsweise mittels Datenaustausch im EDI-Verfahren nutzen. Hier gilt es künftig die richtige und vollständige Extraktion und Übermittlung an das künftige transaktionsbezogene elektronische Meldesystem mit ausreichend Vorlaufzeit anzupassen und sicherzustellen. Die extrahierten Informationen müssen daher der europäischen Norm entsprechen oder mit dieser kompatibel sein.

Damit sind insbesondere Rechnungen im PDF-Format nicht mehr als elektronische Rechnung anerkannt und stehen auf einer Ebene mit der Papierrechnung. Eine Rechnung im PDF-Format gehört nun zu den „sonstigen Rechnungen“.

Ist eine E-Rechnung ohne weiteres lesbar?

Nein, während Papier- und PDF-Rechnungen bildhafte, für Menschen lesbare Darstellungen visualisieren, bildet die E-Rechnung einen strukturierten Datensatz ab. Der wesentliche Unterschied zwischen einer eingescannten Papier- oder PDF-Rechnung und einer E-Rechnung liegt darin, dass eine E-Rechnung nach EU-Norm eine in einem strukturierten Format ausgestellte Rechnung ist, die elektronisch übermittelt und empfangen wird. Außerdem ermöglicht sie eine automatische und elektronische Verarbeitung ohne Medienbrüche. Das bedeutet, dass sie anders als eine Papier- oder PDF-Rechnung

- als reines semantischen Datenformat konzipiert ist und es somit ermöglicht, Rechnungsdaten direkt und ohne Medienbruch in die verarbeitenden Systeme zu importieren.

- auf einem XML-Format basiert, das in erster Linie der maschinellen Verarbeitung dient und sich nicht für eine Sichtprüfung eignet. Durch den Einsatz von Visualisierungsprogrammen kann der XML-Datensatz allerdings auch für den Menschen lesbar dargestellt werden.

Wer ist betroffen?

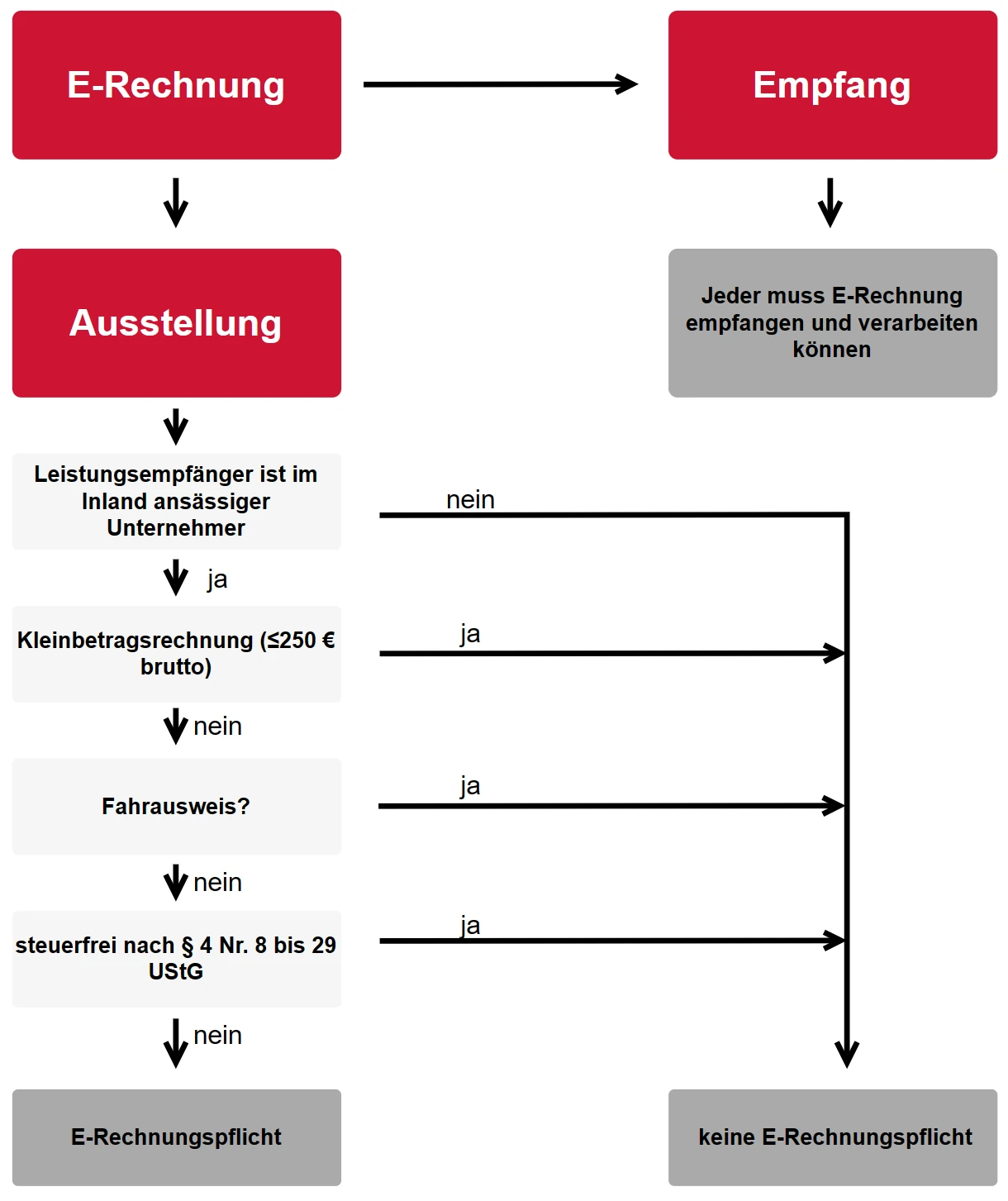

Empfang

Grundsätzlich ist jeder Unternehmer* von der neuen E-Rechnung betroffen. Denn sie müssen grundsätzlich technisch in der Lage sein, eine E-Rechnung empfangen und verarbeiten zu können.

Ausstellung

Unternehmer* müssen für Umsätze gegenüber einem im Inland ansässigen Unternehmer eine E-Rechnung ausstellen. Ein Leistungsempfänger gilt als im Inland ansässig, wenn er seinen Sitz, seine Geschäftsleitung, seinen Wohnsitz oder gewöhnlichen Aufenthalt oder eine am Umsatz beteiligte Betriebsstätte im Inland hat.

Gibt es Übergangsregelungen?

Empfang

Ab 2025 muss jeder Unternehmer* E-Rechnungen empfangen und verarbeiten können. Die technischen Voraussetzungen hierfür müssen bis dahin geschaffen worden sein. Es gibt keine Übergangsreglungen für den Empfänger!

Ausstellung

Grundsätzlich besteht ab dem 01.01.2025 eine Pflicht zur Ausstellung von E-Rechnungen (nicht PDF) für bestimmte Umsätze. Betroffen sind Umsätze, die ab dem 01.01.2025 ausgeführt werden. Jedoch bestehen folgende Übergangsreglungen:

- bis einschließlich 2026 – Papier- & PDF-Rechnung noch zulässig

- 2027 – Papier- und PDF-Rechnungen nur zulässig für ausstellende Unternehmer mit einem Umsatz (i.S.d. § 19 Abs. 3 UStG) von nicht mehr als 800.000 Euro im vorangegangenen Kalenderjahr

- 2026 und 2027 – PDF-Rechnung zulässig, wenn Austausch im EDI-Verfahren erfolgt. Dies bedarf der Zustimmung des Empfängers.

Gibt es Ausnahmen von der Pflicht zur Ausstellung der E-Rechnung?

In folgenden Fällen muss keine E-Rechnung erstellt werden:

- Kleinbetragsrechnungen (≤ 250 Euro brutto)

- Fahrausweise

- Umsätze, die nach § 4 Nr. 8 bis 29 UStG steuerfrei sind

Die Aufzählung ist abschließend. Das heißt, es gibt keine weiteren Ausnahmen. Damit gilt die E-Rechnungspflicht zum Beispiel auch für Kleinunternehmer, pauschalierende Landwirte, selbstständige etc.

Was kommt nach der Einführung der E-Rechnung?

Im Rahmen der Initiative der Europäischen Kommission „VAT in the Digital Age“ (ViDA) ist die Einführung eines transaktionsbezogenen Meldesystems vorgesehen. Die geplanten Hauptpfeiler des Projektes sind:

- Verpflichtende E-Rechnung für innergemeinschaftliche Umsätze zwischen Unternehmern (B2B)

- E-Rechnung muss spätestens zwei Tage nach Leistungserbringung erfolgt sein (aktuell kontrovers diskutiert)

- Sammelrechnungen sind nicht mehr zulässig (aktuell kontrovers diskutiert)

- Zusätzliche Pflichtangaben in einer Rechnung (aktuell kontrovers diskutiert)

- Einführung eines transaktionsbezogenen Meldesystems für innergemeinschaftliche Umsätze, das heißt jeder Umsatz ist separat zu melden. Das System ersetzt die bisherige Zusammenfassende Meldung.

- Die Meldung muss spätestens zwei Tage nach Rechnungsstellung erfolgt sein oder vier Tage nach Leistungserbringung (aktuell kontrovers diskutiert)