Aktuelle Themen

Aktuelles aus Steuern und Recht

Zinsschranke: Steuerliche Anerkennung von Zinsaufwendungen ändert sich

18.04.2024Auch wenn das Gesetz noch nicht verabschiedet ist – der Gesetzgeber plant Änderungen zur Zinsschranke und zur Zinshöhenschranke. Unternehmen müssen damit rechnen, dass sie künftig ihre Zinsaufwendungen steuerlich nur noch geltend machen können, wenn sie bestimmte Kriterien erfüllen.

Das Wachstumschancengesetz, das zum Ende des Jahres 2023 vorgesehen war, lässt weiter auf sich warten. Letzter Stand: Das Gesetz ist im Vermittlungsausschuss des Bundesrats. Durch die Regelungen zur Zinsschranke im Einkommensteuergesetz (Paragraph 4h) und im Körperschaftsteuergesetz (Paragraph 8a) sanktioniert der Gesetzgeber zu hohe Zinsaufwendungen bei Unternehmen. „Mit der Zinsschranke will der Gesetzgeber Gestaltungsmissbräuche verhindern“, sagt Ecovis-Steuerberater Steffen Baierlein in Neumarkt i. d. OPf.

Was jetzt geplant ist

Im Wachstumschancengesetz ist, ausgelöst vor allem durch die Vorgaben der Anti-Steuervermeidungs-Richtlinie (ATAD-Richtlinie), eine umfassende Reform der Zinsschranke vorgesehen. Das betrifft insbesondere

- die Stand-alone-Klausel bei Kapitalgesellschaften, die der Gesetzgeber anpassen will, und

- die Regelungen zur schädlichen Gesellschafterfremdfinanzierung.

Zudem soll es bestimmte Begünstigungen für Finanzierungsaufwand bei Infrastrukturprojekten innerhalb der EU geben.

Was einige Begriffsklärungen bedeuten

Im bereits entschiedenen Kreditzweitmarktförderungsgesetz erfolgte eine gesetzliche Kärung des Begriffs der Nettozinsaufwendungen. Zudem wurde klargestellt, dass ein EBITDA-Vortrag nur in Wirtschaftsjahren entsteht, in denen die Zinsaufwendungen die Zinserträge übersteigen. Ein Abzug von Zinsvorträgen soll nur noch möglich sein, wenn ausreichend verrechenbares EBITDA vorhanden ist. Im neuen Gesetz wurde außerdem der Referenzsteuersatz für eine niedrige Besteuerung im Rahmen der Hinzurechnungsbesteuerung nach den Paragraphen 7 und 8 des Außensteuergesetzes (AStG) von derzeit 25 Prozent auf 15 Prozent herabgesetzt. Die Regelungen gelten ab dem Veranlagungszeitraum 2024.

Ursprünglich war es vorgesehen, im Rahmen des Wachstumschancengesetzes eine Zinshöhenschranke einzuführen. „Geplant war, dass Unternehmen Zinsen bei grenzüberschreitenden Finanzbeziehungen nicht mehr abziehen können, wenn der Zinssatz einen bestimmten Höchstsatz übersteigt“, erklärt Baierlein das Vorhaben der Regierung, „stattdessen will die Ampel nun neue strenge Regelungen im Außensteuergesetz für Finanzbeziehungen realisieren.“

Neben der fremdüblichen Höhe des Zinssatzes soll die Frage eine Rolle spielen, ob der Schuldner das Darlehen realistisch zurückzahlen wird oder kann. „Unternehmen sollten sich darauf einstellen, dass sie künftig möglicherweise nicht mehr alle ihre Aufwendungen für Zinsen steuerlich geltend machen können“, sagt Baierlein.

Die E-Rechnung wird ab 2025 für Unternehmer und Selbstständige Pflicht

18.04.2024Die Ampel-Regierung hat die Pflicht zur Erstellung und zum Empfang von elektronischen Rechnungen ab 2025 auf den Weg gebracht. Betroffen sind alle umsatzsteuerrechtlichen Unternehmer. Für Selbstständige, Kleinunternehmen oder pauschalierende Landwirte gibt es keine Vereinfachung. Jeder von ihnen wird sie kurzfristig umsetzen müssen.

Das Wachstumschancengesetz wurde am 27. März 2024 im Bundesgesetzblatt I verkündet. Damit ist die neue elektronische Rechnung (E-Rechnung) ab 2025 verpflichtend anzuwenden.

Was E-Rechnungen sind

E-Rechnung sind Rechnungen in einem bestimmten gesetzlich vorgegebenen Datenformat. Eine Datei im PDF-Format gilt nicht als E-Rechnung. Damit muss jeder Unternehmer bis 2025 die technischen Voraussetzungen schaffen, um E-Rechnungen ausstellen und empfangen zu können.

Wer E-Rechnungen empfangen und ausstellen muss

Ob ein Unternehmer eine E-Rechnung ausstellen muss, richtet sich nach der Leistungsart und dem Leistungszeitpunkt.

- Eine E-Rechnung ist für Umsätze gegenüber einem im Inland ansässigen Unternehmer auszustellen

- Auf eine E-Rechnung verzichten lässt sich in folgenden Fällen:

- Kleinbetragsrechnungen (Rechnung, deren Gesamtbetrag 250 Euro nicht übersteigt)

- Fahrausweise

- Umsätze, die nach Paragraph 4 Nr. 8 bis 29 Umsatzsteuergesetz (UStG) steuerfrei sind. Darunter fällt zum Beispiel auch die steuerfreie Vermietung von Immobilien an andere Unternehmer (Paragraph 4 Nr. 12 UStG).

- Darüber hinaus gibt es zeitlich begrenzte Übergangsregelungen. Bis einschließlich 2026 ist es noch zulässig, Papier- und PDF-Rechnungen auszustellen. Für 2027 gilt dies nur noch, wenn der ausstellende Unternehmer im Jahr 2026 nicht mehr als 800.000 Euro Umsatz (im Sinne des Paragraphen 19 Abs. 3 UStG) erzielt hat. Zusätzlich ist noch eine spezielle Übergangsregelung für PDF-Rechnungen im EDI-Verfahren vorgesehen.

Während es für die Ausstellung Übergangsregelungen und Ausnahmen gibt, muss jeder Unternehmer bereits ab 2025 E-Rechnungen empfangen und verarbeiten können. Das gilt unabhängig davon, ob der Unternehmer bereits E-Rechnungen ausstellt. Maßgebend ist, was der leistende Unternehmer tut.

„Mit der neuen Regelung ist klar, dass die E-Rechnung beispielsweise auch für Kleinunternehmen, pauschalierende Landwirtinnen und Landwirte oder Selbstständige gilt“, weiß Nadine Gerber, Steuerberaterin bei Ecovis in Falkenstein.

Was die Einführung der E-Rechnung für Unternehmer bedeutet

In der Praxis wird sich die E-Rechnung erst einspielen müssen – bis alle Beteiligten ihre Prozesse umgestellt haben. So müssen sich Unternehmer bereits beim Einkauf als solche zu erkennen geben. „Denn nur dann kann der leistende Unternehmer eine ordnungsgemäße E-Rechnung ausstellen und der Vorsteuerabzug durch den Käufer zulässig sein“, erklärt Gerber.

Ein Beispiel: Kauft ein Unternehmer oder ein Selbstständiger einen Drucker online oder im Einzelhandel, wäre zu prüfen, ob der Drucker über 250 Euro kostet. Wenn ja, ist für den Einkauf eine E-Rechnung auszustellen und zu übermitteln. Nur dann erhält der Käufer auch den Vorsteuerabzug für das Gerät.

Weitere Details rund um das Thema E-Rechnung finden Sie auf unsere Themenseite https://www.ecovis.com/e-rechnung

Rentenansprüche: Lohnt sich die Beitragszahlung bei Minijobs?

15.04.2024Schon seit 2013 unterliegen Minijobs der Rentenversicherungspflicht. Viele Minijobberinnen und Minijobber befreien sich allerdings von dieser Pflicht. Sie meinen, dass diese geringen Beiträge nichts bringen. Doch auch kleine Beiträge können große Auswirkungen auf die Altersversorgung haben – wie die Beispielrechnung der Ecovis-Experten zeigt.

Wie auch im klassischen Beschäftigungsverhältnis bemisst sich die Höhe des Rentenbeitrags der Minijobber an der Höhe des Arbeitsentgelts. Die aktuelle Verdienstgrenze für einen Minijob liegt seit dem 1. Januar 2024 bei 538 Euro monatlich.

Bei Minijobbern trägt der Arbeitgeber den Großteil des Rentenbeitrags. Derzeit liegt der Beitragssatz bei 18,6 Prozent. Davon übernehmen Arbeitgeberinnen und Arbeitgeber pauschal 15 Prozent, Arbeitnehmer den Rest von aktuell 3,6 Prozent. Aufgepasst: Bei einem Verdienst unter 175 Euro und bei Beschäftigungsverhältnissen im Privathaushalt wird der Beitrag anders verteilt.

Beispielrechnung: Auch kleine Beiträge lohnen sich

Herr Mustermann verdient monatlich 538 Euro. In diesem Fall beträgt der Arbeitgeberanteil 80,70 Euro monatlich, wohingegen der vom Arbeitnehmer zu zahlende Anteil lediglich bei 19,37 Euro monatlich liegt. Zahlt der Arbeitnehmer ein Jahr lang Beiträge aus diesem Verdienst, steigert sich seine spätere monatliche Rente zum aktuellen Rechtsstand um 5,35 Euro brutto monatlich.

| Angenommener monatlicher Verdienst | 538,00 € |

| Arbeitgeberanteil (pauschal 15 %) | 80,70 € |

| Arbeitnehmeranteil (aktuell 3,6 %) | 19,37 € |

| Späterer monatlicher Rentenanstieg brutto nach derzeitigem Rechtsstand (nach Beitragszahlung von einem Jahr) | 5,35 € |

Dies scheint im ersten Moment wenig lukrativ. Dennoch kann sich die Zahlung lohnen. Insbesondere Arbeitnehmer, die neben dem Minijob keiner Hauptbeschäftigung nachgehen und keine Beiträge zur Rentenversicherung zahlen, können sich durch diesen kleinen Beitrag aus dem Minijob wichtige Ansprüche sichern.

Mindestlaufzeiten und Erwerbsminderungsrente

Leistungen aus der Rentenversicherung lassen sich nur in Anspruch nehmen, wenn die erforderlichen Mindestversicherungszeiten („Wartezeit“) erfüllt sind. Je nach Rentenart sind unterschiedliche Wartezeiten zu erfüllen. Sie können zwischen fünf bis 45 Jahre betragen. Für die vorgezogene Altersrente sind beispielsweise 35 oder 45 Jahre erforderlich. Darauf lassen sich auch die Monate oder Jahre aus einem Minijob anrechnen. „Das gilt jedoch nur dann, wenn auch der Arbeitnehmer Beiträge gezahlt hat.“, erklärt Andreas Islinger, Steuerberater und Leiter der Rentenberatung bei Ecovis in München.

Auch um einen möglichen Anspruch auf Erwerbsminderungsrente zu erhalten, kann der Minijob-Beitrag entscheidend sein. Im Falle einer Erwerbsminderung bekommen Rentnerinnen und Rentner Leistungen aus der Rentenversicherung – bis auf wenige Ausnahmen – nur gewährt, wenn sie in den vergangenen fünf Jahren vor Eintritt der Erwerbsminderung mindestens drei Jahre Pflichtbeiträge gezahlt haben. „Und auch hier zählen die Beiträge aus einem versicherungspflichtigen Minijob mit“, weiß Islinger.

Nicht zu vergessen sind die Reha-Leistungen aus der Deutschen Rentenversicherung. Sie sind ebenfalls an eine Mindestversicherungszeit geknüpft, wie auch die Grundrentenzeiten, bei denen Arbeitnehmerbeiträge aus einem Minijob eine entscheidende Rolle spielen.

Auf was Minijobber achten sollten

„Minijobberinnen und Minijobber sollten vor der Aufnahme einer Tätigkeit prüfen, ob sie die Mindestversicherungszeiten für die gewünschte Rente bereits erfüllt haben“, rät Ecovis-Experte Andreas Islinger. Ein Antrag auf Befreiung von der Versicherungspflicht können Minijobber auch zu einem späteren Zeitpunkt der Beschäftigung stellen. Ist die Befreiung jedoch beantragt, lässt sich diese innerhalb eines Arbeitsverhältnisses nicht mehr ohne weiteres zurücknehmen.

Mit der NIS-2-Richtlinie auf hohem Sicherheitsniveau

11.04.2024Die NIS-2-Richtlinie verlangt von Unternehmen, umfassende Maßnahmen zum Risikomanagement für Cybersicherheit zu ergreifen. Der deutsche Gesetzesentwurf hebt hervor, dass Betreiber kritischer Infrastrukturen höheren Anforderungen unterliegen werden als bisher.

Die Network and Information Security Directive (NIS) ist eine EU-Richtlinie, die darauf abzielt, die Cybersicherheit in gesellschaftlich bedeutsamen Sektoren, also den Kritischen Infrastrukturen (KRITIS), zu stärken. Die aktuelle Version dieser Richtlinie, NIS-2, bringt einige wichtige Veränderungen, die Unternehmen in diesen Sektoren betreffen. „Sie sollten schon jetzt die erforderlichen Schritte unternehmen, um die Cybersicherheit zu stärken, und sicherstellen, dass ihre wertschöpfenden Prozesse bei IT-Sicherheitsvorfällen und Cyberangriffen weiterhin verfügbar sind“, sagt Thomas Pfützenreuter, IT-Auditor bei Independent Consulting + Audit Professionals GmbH iAP – ein Unternehmen von Ecovis in Berlin.

Start der NIS-2 und nationale Umsetzung

Die NIS-2-Richtlinie wurde am 16. Januar 2023 verabschiedet. Alle EU-Mitgliedsstaaten müssen sie bis zum 17. Oktober 2024 in nationales Recht umsetzen. In Deutschland gibt es bereits einen Entwurf für die Umsetzung. Er geht über die NIS-2-Anforderungen der EU hinaus. Der Gesetzgeber erweitert die Anforderungen aus NIS-1 von 2016 durch das IT-Sicherheitsgesetz 2.0 und das KRITIS-Gesetz 2.0. Welche Unternehmen der KRITIS zuzuordnen sind, legen die jeweiligen Mitgliedsstaaten selbst fest – in Deutschland ist das Bundesamt für Katastrophenschutz für die Festlegung zuständig. Betroffen von der NIS-2-Richtlinie sind grundsätzlich alle Unternehmen mit

- mindestens 50 Mitarbeiterinnen und Mitarbeitern oder

- einem Jahresumsatz von mindestens zehn Millionen Euro,

die in gesellschaftlich relevanten und kritischen Sektoren tätig sind.

Zu den KRITIS zählen Unternehmen, die

- in der Energie- und Wasserversorgung tätig sind,

- Telekommunikations- und Informationstechnik bereitstellen,

- Teil der Nahrungsmittelversorgung sind,

- dem Transport- oder Logistiksektor angehören,

- Einrichtungen des Finanzwesens sind oder

- aus dem Gesundheitswesen stammen.

Anforderungen an Unternehmen

Betroffene Betriebe müssen die NIS-2-Sicherheitsanforderungen auf Basis eines Risikomanagements umsetzen. Dabei müssen sie nachweisen, dass sie die Wahrscheinlichkeit und die Auswirkung eines Cyberangriffs miteinbezogen haben.

Das bedeutet, dass Unternehmen geeignete und verhältnismäßige technische, operative und organisatorische Maßnahmen ergreifen müssen, mit denen sie die Risiken für die Sicherheit ihrer Netz- und Informationssysteme vollständig beherrschen. Sie müssen die Auswirkungen von Sicherheitsvorfällen abwenden und so gering wie möglich halten können.

Alle Sicherheitsmaßnahmen müssen sich dabei am Stand der Technik und der aktuellen individuellen Gefährdungslage orientieren. Die Schutzmaßnahmen müssen somit gefahrenübergreifend die gesamte IT und Cybersicherheit berücksichtigen, um alle Arten von IT-Vorfällen in der eigenen Umgebung zu kontrollieren und die Verfügbarkeit wesentlicher Dienstleistungsprozesse sicherzustellen. Die Wirksamkeit dieser Sicherheitsmaßnahmen ist regelmäßig, beispielsweise jährlich, zu prüfen und zu bewerten. Die Sicherheitsanforderungen verlangen Maßnahmen vor, während und nach einem IT-Sicherheitsvorfall. Dazu gehören auch grundlegende Praktiken der Cyberhygiene: Beschäftigte in Organisationen sollten sicherheitsorientierte Denk- und Verhaltensweisen verinnerlichen, um potenzielle Gefahren aus dem Internet einzudämmen. „Ein besonderes Augenmerk liegt auf der Absicherung der Lieferkette, der Partnerunternehmen, Lieferanten, Dienstanbieter und Kunden und dabei ganz besonders deren Netzzugänge“, erklärt Pfützenreuter.

Was Unternehmen tun müssen

Unternehmen müssen sich bei der zuständigen Behörde registrieren und ihre Kontaktdaten hinterlegen. Sicherheitsvorfälle, die zu schweren Betriebsstörungen führen, sind meldepflichtig. Die betroffenen Sektoren unterliegen behördlicher Aufsicht: Externe Kontrollen und Prüfungen werden regelmäßig und ad hoc durchgeführt.

Die NIS-2-Richtlinie ist ein bedeutender Schritt zur Stärkung der Cybersicherheit in der EU. „Unternehmen in den betroffenen Sektoren sollten die verbleibende Zeit nutzen, um sich auf die Umsetzung der erforderlichen Sicherheitsmaßnahmen vorzubereiten und mit erfahrenen Experten ein umfassendes Risikomanagement über alle Unternehmensbereiche aufzubauen. Das ist entscheidend, um die Verfügbarkeit kritischer Dienstleistungen zu gewährleisten und die Risiken von Cyberangriffen zu minimieren“, sagt Pfützenreuter.

Abschreibungsmöglichkeiten für Immobilien: Bauherren können künftig kräftig sparen

10.04.2024Das Wachstumschancengesetz bringt Bauherren massive steuerliche Erleichterungen. Die Einführung einer degressiven Gebäudeabschreibung von fünf Prozent pro Jahr und verbesserten und verlängerten Abschreibungsmöglichkeiten bei der Sonderabschreibung für Mietwohnungsneubau sollen die kriselnde Baubranche beleben. Die Details erklärt Ecovis Steuerberaterin Magdalena Glück-Schinhärl in Dingolfing.

Degressive Gebäudeabschreibung

Für neue Wohnimmobilien, mit deren Herstellung Bauwillige zwischen dem 1. Oktober 2023 und dem 31. Dezember 2028 beginnen, lassen sich künftig eine Abschreibung in Höhe von fünf Prozent statt bislang drei Prozent pro Jahr geltend machen. Im Jahr der Anschaffung oder Herstellung sind die Kosten, die auf den Gebäudeteil entfallen, die Bemessungsgrundlage für die fünf Prozent Abschreibung. In den Folgejahren sind diese fünf Prozent jeweils auf den Restwert des Vorjahres anzuwenden, der sich nach Abzug der Abschreibung ergibt. Im 15. Jahr schlägt allerdings das Pendel um und die degressive Abschreibung ist geringer, als wenn man den Restwert gleichmäßig auf die noch verbleibende Nutzungsdauer der Immobilie verteilen würde. Der Gesetzgeber räumt in diesem Fall jedoch ein Wahlrecht ein: Betroffene können zur linearen Abschreibung wechseln.

Sonderabschreibung für Mietwohnungsneubau

Für neue Mietwohnungen, die Eigentümer mindestens zehn Jahre zu Wohnzwecken vermieten und die die Anforderungen an ein „Effizienzhaus 40“ erfüllen, hat der Gesetzgeber

- den Förderzeitraum verlängert,

- die Bemessungsgrundlagen erhöht und

- die Kombination mit der degressiven Abschreibung zugelassen.

Mussten Bauherren den Bauantrag vor der Verabschiedung des Wachstumschancengesetzes noch vor dem 1. Januar 2027 gestellt haben, wurde diese Frist um zwei Jahre verlängert, also bis 2029. Die Sonderabschreibung konnten sie bisher nur für Objekte geltend machen, bei denen die Herstellkosten pro Quadratmeter 4.800 Euro nicht überschritten. Wegen der massiven Kostensteigerungen wurde diese Grenze auf 5.200 Euro erhöht. Zudem wurde die Höchstbemessungsgrundlage pro Quadratmeter von 2.000 Euro auf 4.000 Euro erhöht. Damit kann sich die mögliche Sonderabschreibung von fünf Prozent von bisher 100 Euro auf 200 Euro verdoppeln. Bei einer 70-Quadratmeter-Wohnung würde dies für die ersten vier Jahre eine jährliche Mehrabschreibung von 7.000 Euro, in Summe 28.000 Euro bedeuten. „Bauwillige, die diese steuerlichen Vergünstigungen in Anspruch nehmen wollen, sollten sich externen Rat einholen, denn es sind einige beihilferechtlichen Regelungen und steuerliche Besonderheiten zu beachten“, weiß Glück-Schinhärl.

Sonderabschreibung lässt sich auch mit degressiver Abschreibung kombinieren

Neben der Sonderabschreibung war es bis zur Neuregelung auch möglich noch die „reguläre“ Abschreibung von drei Prozent zusätzlich geltend zu machen. Diese Möglichkeit bleibt auch weiterhin bestehen. Die Mietwohnungsneubauabschreibung lässt sich jedoch auch mit der neuen degressiven Abschreibung von fünf Prozent kombinieren.

Ein Beispiel

Die auf den Gebäudeanteil entfallenden Kosten einer 70 Quadratmeter großen Wohnung belaufen sich beispielsweise auf 330.000 Euro. Konnte man vor dem Wachstumschancengesetz im Erstjahr maximal 16.900 Euro steuermindernd gelten machen, erhöht sich dieser Betrag nun auf 30.500 Euro. In Prozent: Die Abschreibung steigt von 5,12 Prozent auf 9,24 Prozent. In den ersten vier Jahren lassen sich nun etwas mehr als 113.000 Euro abschreiben, wohingegen bei den bisherigen Regelungen nur eine Abschreibung von knapp 68.000 Euro möglich gewesen wäre.

„Das Beispiel zeigt, dass die Kombination der Abschreibungsmöglichkeiten in den Erstjahren nach der Investition zu einer höheren steuerlichen Förderung führt. Das kann auch die gestiegenen Finanzierungszinsen etwas kompensieren und damit die Bauwirtschaft und den dringend benötigten Wohnungsbau ankurbeln“, sagt Ecovis-Steuerberaterin Glück-Schinhärl.

Corona-Schlussabrechnungen: Erneute Fristverlängerung bis zum 30. September 2024

10.04.2024Empfänger von Überbrückungshilfen können ihre Schlussabrechnungen noch bis zum 30. September 2024 über ihren steuerlichen Berater einreichen. Das gilt jedoch nur, wenn bereits Fristverlängerungen – aufgrund der hohen Arbeitsbelastungen der prüfenden Dritten – im digitalen Antragssystem beantragt wurden. Auf diese Fristverlängerung haben sich Bund und Länder geeinigt.

Für beantragte Fristverlängerungen von Corona-Wirtschaftshilfen (Überbrückungs-, November- und Dezemberhilfen) und ausstehende Schlussabrechnungsanträge von vorläufigen Bewilligungen, die bereits in einem Organisationsprofil im digitalen Antragsportal erfasst sind, gilt, dass die Abrechnungen bis spätestens zum 30. September 2024 einzureichen sind.

Weitere Erleichterungen sind geplant

Neben der verlängerten Einreichungsfrist sollen auch weitere Verfahrenserleichterungen und beschleunigte Prüfprozesse dazu beitragen, eine effiziente Abarbeitung der noch offenen Schlussabrechnungen zu ermöglichen.

In der Verständigung von Bund und Ländern ist vorgesehen, dass es eine beschleunigte Prüfung durch die zuständigen Bewilligungsstellen geben soll, wenn etwa der Antrag bereits auf Basis von Ist-Zahlen gestellt wurde und keine oder nur geringe Abweichungen dazu in der Schlussabrechnung bestehen. „Das erleichtert allen Beteiligten das Verfahren und Unternehmen bekommen so endlich Klarheit, was sie möglicherweise zurückzahlen müssen“, sagt Ecovis-Steuerberaterin Janine Wiede in Falkenstein. Zudem wurde die festgelegte Rückmeldefrist bei Nachfragen und Beleganforderungen auf 21 Tage verlängert. Diese Antwortfrist lässt sich auf Antrag zweimal um jeweils 15 Tage verlängern.

Die Bewilligungsstellen erlassen in Kürze für alle vorläufig bewilligten Anträge, für die keine vollständige Schlussabrechnung eingereicht oder durch prüfende Dritte keine Fristverlängerung beantragt wurde, einen Schlussbescheid mit der vollständigen Rückforderung der gewährten Corona-Hilfen. Dies entspricht den Förderbedingungen. „Man kann sich nicht blind auf die Verlängerung verlassen. Diese greift nur, wenn Steuerpflichtige registriert sind und bis zum 31.3.2024 eine Fristverlängerung beantragt haben. Ansonsten steht eine Rückzahlung ins Haus“, warnt Wiede.

Aufmaß am Leistungsobjekt vornehmen: Bei Aufmaß an Plänen drohen finanzielle Verluste

08.04.2024Auftragnehmer müssen ihre Bauleistungen prüfbar abrechnen. Nur dann bekommen sie ihren Werklohn. Sie müssen daher die in Rechnung gestellten Bauleistungen nach Zahl, Maß und Gewicht durch ein Aufmaß nachweisen und nicht anhand von Ausführungsplänen. Das hat Kammergericht Berlin entschieden. Das Urteil erklärt Alexander Ronert, Rechtsanwalt und Fachanwalt für Bau- und Architektenrecht bei Ecovis in München.

Der Fall

Ein Bauunternehmer wurde im Jahr 2017 mit folgenden Arbeiten beauftragt:

- Umfangreiche Umschluss- und Demontagearbeiten am Gewerk Heizung (= Bauabschnitt 1)

- Neumontage einer Heizungsanlage und von Sanitärtechnik (= Bauabschnitt 2)

Nach der Leistungserbringung durch den Bauunternehmer verweigerte die Auftraggeberin die Zahlung eines Werklohns in Höhe von insgesamt 525.589,10 Euro. Sie war der Auffassung, dass die in Rechnung gestellten Leistungen größtenteils nicht prüfbar abgerechnet wurden. Die Mengenermittlung des Bauunternehmers anhand von Ausführungsplänen reiche zum Nachweis über die erbrachten Leistungen nicht aus. Dem folgte das Bauunternehmen nicht und erhob schließlich erfolglos Klage vor dem Landgericht Berlin. Der Rechtsstreit landete vor dem Kammergericht Berlin.

Der Entscheidung des Kammergerichts

Das Kammergericht (KG) folgte der Entscheidung des Landgerichts Berlin (Entscheidung des KG Berlin vom 17. Januar 2023, 27 U 11/22). Da der Bauunternehmer sein Aufmaß anhand von Ausführungsplänen genommen hat, kam er seiner Verpflichtung zur prüfbaren Abrechnung nicht nach. Das ist in Paragraph 14 Abs.1 und Abs.2 VOB/B (Vergabe- und Vertragsordnung für Bauleistungen Teil B) geregelt. Festzustellen sind beim Aufmaß alle Umstände der Leistung, die für eine ordnungsgemäße Abrechnung eine Rolle spielen. Hierzu gehören grundsätzlich alle Ermittlungen am Leistungsobjekt und nicht nur anhand von Plänen im Hinblick auf den für die vereinbarte Vergütung maßgebenden Wert nach Zahl, Maß und Gewicht im Bereich der Vordersätze. Ein Aufmaß nach Plänen dürfen Bauunternehmen nach DIN 18299 Abschnitt 5 nur dann vornehmen, wenn sie die Leistung genau nach der Planung ausführen, so das KG Berlin. Dann ist es aber erforderlich, dass der Ausführungsplan eine Aufstellung nach den für die vereinbarte Vergütung maßgebenden Werte nach Zahl, Maß und Gewicht enthält. Das war ebenfalls nicht der Fall.

Hinweise für die Praxis

„Der Beschluss des KG macht deutlich, dass Bauunternehmer ihr Aufmaß zur Ermittlung der von ihnen erbrachten Bauleistungen stets am Leistungsobjekt vornehmen müssen“, sagt Ecovis-Rechtsanwalt Ronert. Und er empfiehlt: „Bauunternehmer sollten auch den Bauherren oder dessen Bauleiter hinzuziehen, um spätere Streitigkeiten über die Leistungsermittlung zu vermeiden.“ Nicht umsonst sieht Paragraph 14 Abs.2 S.1 VOB/B in diesem Zusammenhang vor, dass die Beteiligten die für die Abrechnung notwendigen Feststellungen zum Fortgang der Leistung möglichst gemeinsam vornehmen sollten. Ohnehin birgt das einseitige Aufmaß die Gefahr, dass der Auftraggeber die in Ansatz gebrachten Massen und Mengen pauschal bestreiten darf. In diesem Fall, so das Oberlandesgericht (OLG) Bamberg mit Beschluss vom 17. Mai 2016, (4 U 196/15), hat der Auftragnehmer vorzutragen und beweisen, dass er die in der Rechnung geltend gemachten Leistungen tatsächlich erbracht hat. „Bedarf es zum Nachweis hierfür eines gerichtlich bestellten Sachverständigen samt Bauteilöffnungen, wird das Verfahren teuer und langwierig“, sagt Ronert.

Das könnte Sie auch interessieren

https://de.ecovis.com/insolvenzwelle-im-baugewerbe-was-betroffene-bei-maengeln-tun-koennen/

Unbezahlter Urlaub: Was Unternehmer steuerlich beachten müssen

08.04.2024Nimmt ein Arbeitnehmer unbezahlten Urlaub, sind die Auswirkungen offensichtlich: Er bekommt kein Geld. Für Arbeitgeberinnen und Arbeitgeber hingegen gibt es einige steuer- und sozialversicherungsrechtliche Pflichten. Was zu beachten ist, erklärt Ecovis-Steuerberater und Sozialversicherungsexperte Andreas Islinger in München.

Unbezahlter Urlaub kann für Arbeitnehmerinnen und Arbeitnehmer eine willkommene Möglichkeit sein, persönliche Angelegenheiten zu regeln, sich zu erholen oder weiterzubilden. Aber was genau kommt auf Unternehmen zu, wenn sie Beschäftigten unbezahlten Urlaub gewähren?

Was ist unbezahlter Urlaub?

Nimmt ein Arbeitnehmer eine genehmigte Auszeit von der Arbeit und bekommt er während dieser Zeit kein Gehalt oder Lohn, ist das unbezahlter Urlaub. Die Dauer kann von einem Tag bis zu mehreren Monaten reichen. Arbeitnehmer und Arbeitgeber müssen diesen unbezahlten Urlaub untereinander vereinbaren. Ein gesetzlicher Anspruch des Arbeitnehmers besteht nicht. Es liegt im Ermessen des Arbeitgebers, ob und wie lange er unbezahlten Urlaub gewährt.

Lohnsteuerrechtliche Beurteilung

Bei unbezahltem Urlaub von Beschäftigten ergeben sich keine lohnsteuerlichen Besonderheiten: Solange dem Mitarbeiter keine Lohnbestandteile zufließen, entsteht auch kein steuerpflichtiger Arbeitslohn. Bekommt er jedoch während des unbezahlten Urlaubs Lohnbestandteile, zum Beispiel einen Firmenwagen, sind diese Zahlungen oder Vorteile weiterhin steuerpflichtig.

Da das Arbeitsverhältnis nur ruht und daher weiter fortbesteht, sind bei unbezahltem Urlaub in den Lohnzahlungszeitraum fallende Arbeitstage mitzuzählen, für die der Arbeitnehmer keinen Lohn bezogen hat. Der Arbeitgeber muss dann die Lohnsteuer nach diesem Lohnzahlungszeitraum berechnen und dabei die amtliche Monatslohnsteuertabelle zugrunde legen.

Besonderheit: Teillohnzahlungszeitraum

Besteht das Arbeitsverhältnis dagegen nicht während eines vollen Monats, sondern beginnt oder endet es im Laufe eines Monats, ist der in dieser Zeit bezogene Arbeitslohn auf die einzelnen Kalendertage umzurechnen. Die Lohnsteuer ergibt sich dann aus dem Betrag der Tageslohnsteuertabelle, multipliziert mit der Anzahl der Kalendertage.

Das ist dann der Fall, wenn der Zeitraum, für den der Arbeitnehmer Anspruch auf Arbeitslohn hat, kürzer ist als der übliche Lohnzahlungszeitraum. Dieser entspricht in der Regel einem Monat. Ein Beispiel: Ein Beschäftigungsverhältnis beginnt am 16. April. Der Arbeitgeber muss die Lohnsteuer nur für die tatsächlich gearbeiteten 15 Tage im April (16. Bis 30. April) berechnen und damit die Tageslohnsteuertabelle multipliziert mit 15 Tagen berücksichtigen.

Abgrenzung Teillohnzahlungszeitraum – unbezahlter Urlaub

Ist ein Arbeitnehmer während eines Lohnzahlungszeitraums dauerhaft bei einem Arbeitgeber angestellt, wird der Lohnzahlungszeitraum durch ausfallende Arbeitstage, etwa wegen Krankheit, Mutterschutz oder unbezahltem Urlaub, nicht unterbrochen.

Während des unbezahlten Urlaubs besteht somit das Arbeitsverhältnis in rechtlicher Hinsicht unverändert fort. Lohn- und sozialversicherungsrechtlich löst ein unbezahlter Urlaub dadurch keinen Teillohnzahlungszeitraum aus. Es ruhen lediglich die gegenseitigen Hauptleistungspflichten, also die Pflicht des Arbeitnehmers zur Arbeitsleistung und die Pflicht des Arbeitgebers zur Entgeltzahlung.

Darf ein Arbeitnehmer unbezahlten Urlaub nehmen, ist der für die verbleibenden Arbeitstage eines monatlichen Lohnzahlungszeitraums gezahlte (geringere) Arbeitslohn nach der Monatslohnsteuertabelle zu besteuern.

Aufzeichnungspflicht Arbeitgeber

Die Aufzeichnungspflicht von unbezahltem Urlaub bleibt bestehen. Dabei ist ein unbezahlter Urlaub von mindestens fünf zusammenhängenden Arbeitstagen auf der Lohnsteuerbescheinigung und im Lohnkonto durch Eintragung des Buchstabens „U“ (Unterbrechung) zu vermerken. Die exakte Dauer der Unterbrechung muss der Arbeitgeber nicht vermerken.

Unbezahlter Urlaub in der Sozialversicherung

Bei pflichtversicherten Arbeitnehmerinnen und Arbeitnehmern ändert sich im ersten Monat des unbezahlten Urlaubs nichts. Sie bleiben weiter versichert und zahlen in dieser Zeit keine Beiträge. Dauert der unbezahlte Urlaub länger als einen Monat, endet das Beschäftigungsverhältnis aus sozialversicherungsrechtlicher Sicht. Im Anschluss prüft die Krankenkasse, wie sich der Arbeitnehmer gegebenenfalls beitragspflichtig in der Kranken- und Pflegeversicherung weiterversichern lässt.

Freiwillig versicherte Arbeitnehmerinnen und Arbeitnehmer bleiben im ersten Monat ebenfalls versichert. Die Beitragshöhe ändert sich jedoch nicht, unabhängig davon, ob der Arbeitgeber einen Zuschuss zahlt oder nicht. Ab dem zweiten Monat des unbezahlten Urlaubs gilt die Beschäftigung sozialversicherungsrechtlich als beendet. Der Beschäftige muss bei der Krankenkasse eine Anschlussversicherung für die Kranken- und Pflegeversicherung beantragen und die Beiträge gegebenenfalls selbst bezahlen. Ist der Arbeitnehmer privat krankenversichert, sind die Beiträge meist unverändert weiterzuzahlen.

„Um eine Lücke im Rentenkonto zu vermeiden, ist eine freiwillige Beitragszahlung in der gesetzlichen Rentenversicherung möglich“, erklärt Ecovis-Rentenberater Andreas Islinger in München.

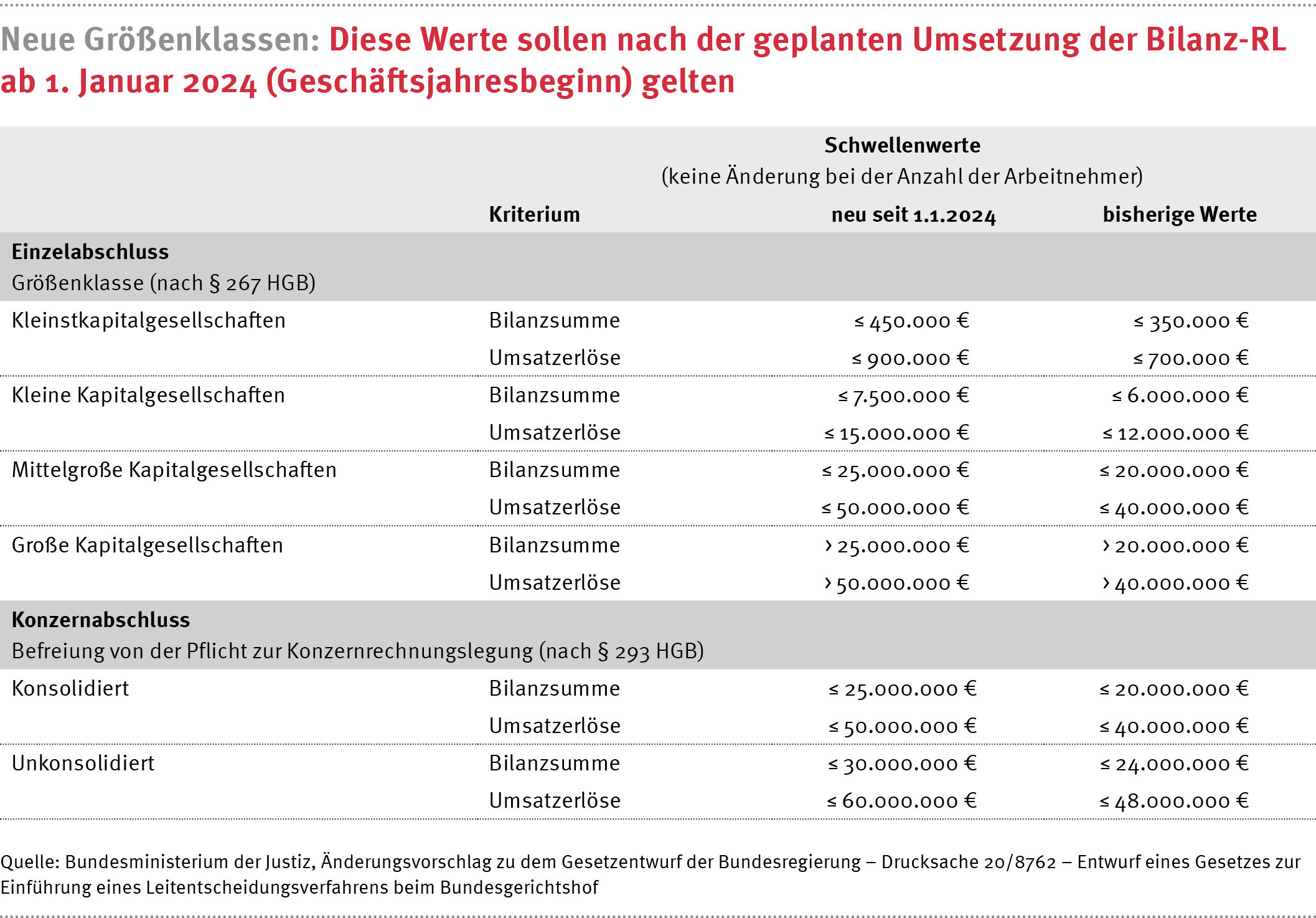

Handelsrechtliche Schwellenwerte: Die Auswirkungen der veränderten Größenklassen

04.04.2024Der Bundesrat hat das Gesetz zur Umsetzung der Europäische Bilanz-Richtlinie zur Anpassung von Größenklassen in der Rechnungslegung in deutsches Recht gebilligt. Unternehmen, die sich in Grenzbereichen bewegen, sollten prüfen, welche Größenklassen für sie infrage kommen.

Mit der Anpassung der Schwellenwerte der Richtlinie 2013/34/EU (Bilanz-RL) will der Gesetzgeber inflationsbedingten Auswirkungen Rechnung tragen und eine unverhältnismäßig hohe Bürokratiebelastung vermeiden. „Dies dient besonders der Deregulierung der Rechnungslegung von Kleinst- und Kleinunternehmen, die nicht ausschließlich wegen der Inflationsentwicklung den für größere Unternehmen geltenden strengeren Rechnungslegungsvorschriften sowie gegebenenfalls einer Prüfungspflicht unterliegen sollen“, erklärt Katja Nötzel, Wirtschaftsprüferin und Steuerberaterin bei Ecovis in Leipzig. Die Änderung gilt für Kapitalgesellschaften und diesen gleichgestellten haftungsbeschränkten Personenhandelsgesellschaften.

Zum 24. Dezember 2023 wurden daher die monetären Größenmerkmale Bilanzsumme und Umsatzerlöse um grundsätzlich 25 Prozent angehoben. Das Kriterium der Anzahl der Arbeitnehmer bleibt für die Bestimmung der Größenklassen unverändert. Die entsprechende Änderung der Bilanz-RL ist für Geschäftsjahre anzuwenden, die am oder nach dem 1. Januar 2024 beginnen. Die Bilanz-RL sieht – in Form eines Mitgliedstaatenwahlrechts – zusätzlich die Möglichkeit der Umsetzung bereits für am oder nach dem 1. Januar 2023 beginnende Geschäftsjahre vor. „Der Bundestag hat das Gesetz zur Umsetzung der Richtlinie (EU) inklusive der Anwendung des Wahlrechts am 22. März 2024 gebilligt.“, weiß Nötzel.

So lässt sich die Größenklasse bestimmen

Die handelsrechtlichen Schwellenwerte zur Bestimmung der Größenkriterien oder für die größenabhängige Befreiung von der Konzernrechnungslegungspflicht sind im Handelsgesetzbuch (HGB) geregelt. Die angepassten Schwellenwerte sind in der Abbildung dargestellt.

Die Bestimmung der Größenklasse erfolgt grundsätzlich auf Basis zweier aufeinanderfolgender Geschäftsjahre, in denen zwei der drei relevanten Kriterien (Bilanzsumme, Umsatzerlöse und durchschnittliche Arbeitnehmeranzahl) einer bestimmten Größenklasse erfüllt sein müssen (§ 267 Abs. 4 HGB). Bei stark schwankenden Schwellenwerten sind mitunter auch frühere Jahre zu berücksichtigen, um die korrekte Größenklasse zu bestimmen.

Auswirkungen auf die Unternehmen und Empfehlungen

Je geringer die Größenklasseneinstufung eines Unternehmens ausfällt, desto geringer sind die Anforderungen im Rahmen der Rechnungslegungs-, Prüfungs- und Offenlegungspflichten. „Deshalb sollte eine möglichst frühzeitige Überprüfung der Größenklassifizierung stattfinden, um etwaige Erleichterungspotenziale rechtzeitig zu erkennen“, erklärt Nötzel.

Mögliche Einsparpotenziale nutzen

Beim Umfang und Detaillierungsgrad der Rechnungslegung sowie bei der Art und dem Umfang der Offenlegung können die neuen Schwellenwerte und die daraus resultierende Größenklasse zu Einsparpotenzialen führen. Für Unternehmen, die nach den bisherigen Schwellenwerten an der Grenze zu mittelgroßen Kapitalgesellschaften oder diesen gleichgestellten Unternehmen lagen, entfällt der zusätzliche Aufwand einer Erstellung des Lageberichts sowie der Prüfung des Jahresabschlusses.

Eine – wenn auch deutlich geringere – Differenzierung gilt es auch zwischen mittelgroßen und großen Gesellschaften vorzunehmen. Mittelgroße Unternehmen dürfen zum Beispiel bei der Offenlegung in der Gewinn- und Verlustrechnung ein Rohergebnis zeigen, in dem insbesondere Umsatzerlöse, sonstige betriebliche Erträge und der Materialaufwand zusammengefasst dargestellt sind. Für bisher als groß eingestufte Unternehmen entfällt auch die ab 2025 für diese Gesellschaften notwendige Nachhaltigkeitsberichterstattung nach den European Sustainability Reporting Standards (ESRS).

Tipp: Wer die ESRS anwenden muss

Das Europäische Parlament hat 2023 die European Sustainability Reporting Standards (ESRS) verabschiedet. Diese sind zukünftig von allen Unternehmen, die in den Anwendungsbereich der Corporate Sustainability Reporting Directive fallen, anzuwenden. Mehr dazu erfahren Sie hier: https://de.ecovis.com/ die-eu-standards-fuer-die-berichterstattung-grosser-firmen/