Abschreibungen: Milchkühe werden zum geringwertigen Wirtschaftsgut

Die Anhebung der Abschreibungsgrenze für geringwertige Wirtschaftsgüter hat für Tierhaltungsbetriebe weitreichende steuerliche Konsequenzen.

Seit Januar 2018 gilt auch für die Land- und Forstwirtschaft die neue Grenze für die Sofortabschreibung geringwertiger Wirtschaftsgüter, kurz GWG: Sie wurde von 410 Euro auf 800 Euro erhöht. Unabhängig von der Nutzungsdauer des jeweiligen Wirtschaftsguts können dessen Anschaffungs- oder Herstellungskosten sofort und in voller Höhe als Betriebsausgaben abgesetzt werden.

In Tierhaltungsbetrieben zählen die Viehbestände entweder zum Anlagevermögen (Milchkühe oder Zuchtsauen) oder zum Umlaufvermögen (Mastschweine, Mastbullen). Während Masttiere als Umlaufvermögen regelmäßig keiner Abschreibung unterliegen, sind Tiere des Anlagevermögens auf ihre Nutzungsdauer abzuschreiben. Möglich ist entweder eine Einzel- oder eine Gruppenbewertung, bei der die Abschreibungen pauschal eingerechnet werden. Die Sofortabschreibung ist nur für die Einzelbewertung möglich.

Im Rahmen der Einzelbewertung kann der Betriebsinhaber seine Milchkühe mit den individuellen Anschaffungs- und Herstellungskosten, Werten aus vergleichbaren Musterbetrieben oder den Richtwerten der Finanzverwaltung ansetzen. In der Regel wird der Einfachheit halber die Bewertung nach dem Ansatz der Finanzverwaltung – 800 Euro pro Kuh – vorgenommen. Die betriebsgewöhnliche Nutzungsdauer wird mit drei Jahren angenommen. „Bei Umstellung der Abschreibung und Wahl der Einzelbewertung ist aber zu beachten, dass dies nur jeweils zu Beginn eines Wirtschaftsjahres für die Neuzugänge möglich ist“, sagt Alexander Kimmerle, Steuerberater bei Ecovis in Kempten. „Für bereits vorhandene Bestände kann keine Änderung mehr erfolgen.“

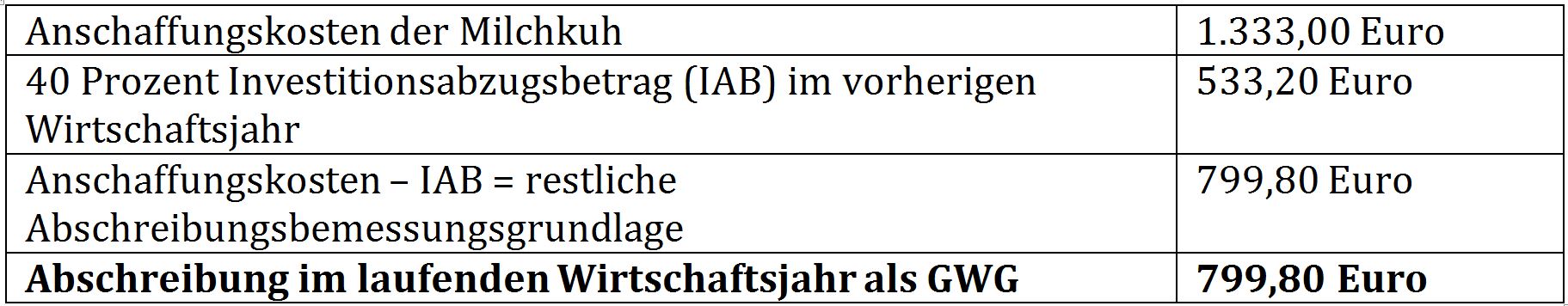

Sind die Milchkühe mit dem Richtwert von 800 Euro angesetzt, dürfen Neuzugänge ab dem 1. Januar 2018 sofort in voller Höhe abgeschrieben werden. Im Rahmen der Einzelbewertung kann zudem die Abschreibung um Investitionsabzugsbeträge (IAB) erhöht werden. Kleinere und mittlere Betriebe, die die Grenzen des Paragraphen 7g des Einkommensteuergesetzes erfüllen, können vorweg 40 Prozent der späteren Kosten gewinnmindernd abschreiben. Werden im Betrieb höhere Anschaffungs- oder Herstellungskosten angesetzt, kann bei Einzelbewertung die GWG-Abschreibung durch Investitionsabzugsbeträge erreicht werden, solange die Beträge unter 1.333 Euro netto liegen.

Neue Grenzen

Abschreibung nach der Neuregelung mit Investitionsabzugsbetrag – ein Rechenbeispiel

Alexander Kimmerle, Steuerberater bei Ecovis in Kempten