Umsatzsteuerpauschalierung: Die 600.000-Euro-Grenze im Blick behalten

Landwirtschaftliche Betriebe erzielen zurzeit teils Rekordumsätze. Denn durch die aktuelle politische Lage ist der Preis vieler Agrarprodukte deutlich gestiegen. Nachteil: Erzielt ein Landwirt mehr als 600.000 Euro, ist seine Umsatzsteuerpauschalierung futsch und er muss zur Regelbesteuerung wechseln.

Hintergrund

Der Gesetzgeber hat die von der EU-Kommission geforderte Einschränkung der Umsatzsteuerpauschalierung im Jahressteuergesetz 2020 umgesetzt. Eine jährliche Überprüfung des Durchschnittssatzes wurde gesetzlich verankert. Ab 2023 beträgt der Durchschnittssatz somit 9,0 Prozent.

Neben der jährlichen Überprüfung des Steuersatzes wurde auch eine absolute Grenze des Gesamtumsatzes eingeführt. Erwirtschaftet ein Landwirt einen höheren Gesamtumsatz als 600.000 Euro, ist er gezwungen in die Regelbesteuerung zu wechseln.

Was beinhaltet die 600.000-Euro-Grenze?

Die 600.000-Euro-Grenze ist eine Nettogrenze, die sich nicht nur auf die eigentlichen Umsätze des Hofs bezieht. Das Gesetz fordert, dass alle Umsätze des Unternehmers zusammenzurechnen sind. Damit sind auch die außerlandwirtschaftlichen Einnahmen, beispielsweise aus Energieerzeugung, Fremdenbeherbergung, Gewerbebetrieben oder aus der privaten Vermietung von Gewerbeimmobilien, zu berücksichtigen.

Wie wird die Grenze ermittelt?

Im ersten Schritt sind von den Einnahmen des Hofs die „nicht steuerbaren Umsätze“ abzuziehen. Das sind beispielsweise Betriebsprämien, Zuschüsse oder Versicherungsentschädigungen. Auch die umsatzsteuerfreien Einnahmen aus der Vermietung und Verpachtung von Grundstücken und Wohnungen bleiben unberücksichtigt.

Im zweiten Schritt ist zu ermitteln, welche weiteren Umsätze den Betriebsinhabern zuzurechnen sind. Entscheidend ist hier immer, auf wessen Namen die Einnahmen lauten. Läuft der Einspeisevertrag auf den Betriebsinhaber, wird addiert. Steht auf der Abrechnung der Photovoltaikanlage aber die Ehegattin oder eine Strom-GbR, zählen diese Einnahmen nicht mit.

Vereinfachtes Beispiel: ein Milchviehbetrieb

Viele Landwirte erzielten im Jahr 2022 eine Marktleistung je Milchkuh von über 5.000 Euro netto. Hat der Landwirt neben dem Betrieb noch weitere Einnahmen aus Marktfrüchten oder aus einer Photovoltaikanlage erzielt, dann reicht schon ein Milchviehbetrieb mit etwa 70 bis 80 Kühen aus, um die 600.000-Euro-Grenze zu reißen.

Was müssen Landwirte beachten?

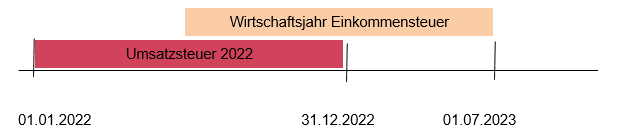

Landwirte ermitteln häufig ihren Gewinn für die Einkommensteuer nach einem abweichenden Wirtschaftsjahr. Für die Umsatzsteuer ist jedoch das Kalenderjahr maßgebend. In der Regel wird die Buchführung der Landwirte erst nach dem Wirtschaftsjahr erstellt. Stellt er dann rückwirkend fest, dass er die Grenze von 600.000 Euro überschritten hat, muss er seine Rechnungen korrigieren und die Umsatzsteuer ausweisen.

Beispiel Landwirt Müller

Das Wirtschaftsjahr von Landwirt Müller beginnt am 1. Juli und endet jeweils am 30. Juni des darauffolgenden Jahres. Somit gibt er am 1. September 2023 seine Buchführung bei seinem Steuerberater ab. Dieser stellt anschließend fest, dass im Umsatzsteuerjahr 2022 die Umsatzgrenze für die Pauschalierung überschritten wurde. Nun muss der Landwirt rückwirkend zum 1. Januar 2023 optieren. Damit er seinen Vorsteuerabzug bekommt, ist er gezwungen, die bisherigen Rechnungen zu korrigieren.

„Um die Umsatzgrenze in Höhe von 600.000 Euro prüfen zu können, sollten Sie Ihre Buchhaltung laufend Ihrem Steuerberater zukommen lassen. Sie laufen sonst Gefahr, dass alle Rechnungen zu korrigieren sind“, sagt Monika Huber, Steuerberaterin bei Ecovis in Erding.